Aramco, a empresa saudita que lucra mais que Apple, Facebook e Microsoft juntas

Com resultado de 430 bilhões de reais em 2018, petroleira se torna companhia mais rentável do mundo

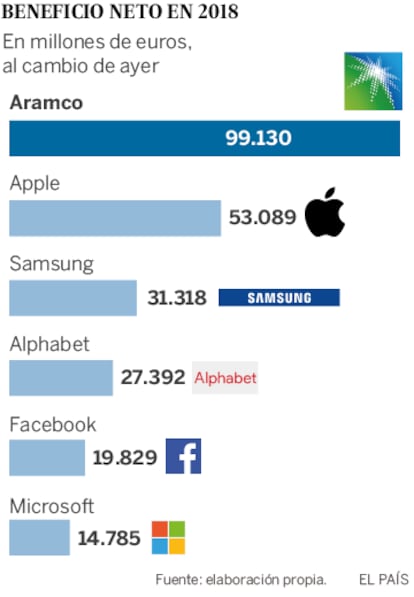

A Aramco, empresa estatal petroleira da Arábia Saudita, é a empresa mais rentável do mundo, segundo os dados divulgados nesta segunda-feira pela agência Moody’s. A companhia, que produz cerca de 10% do petróleo extraído no planeta, registrou em 2018 um lucro líquido de 111,1 bilhões de dólares (430 bilhões de reais), que supera o lucro somado de Apple, Facebook e Microsoft. A qualificação ocorre pouco antes de uma bilionária emissão de títulos por parte da empresa, como primeiro passo para uma futura abertura de capital em Bolsas, anunciada em 2016, mas adiada para 2021.

Desde sua nacionalização, no final da década de 1970, a Aramco manteve em sigilo seus dados de faturamento e lucros. Mas agora, a petroleira saudita forneceu essas informações à Moody's para obter uma qualificação de crédito que ampare a emissão de aproximadamente 10 bilhões de dólares em títulos que a empresa prepara. Esta é a primeira vez que a empresa sairá à procura de financiamento nos mercados internacionais.

Tanto a Moody's como a Fitch atribuíram à Aramco o quinto grau mais confiável (-A1 e A+, nas suas respectivas nomenclaturas, considerados de baixo risco), o mesmo dado à dívida soberana saudita, mas inferior ao de petroleiras como Exxon, Shell e Chevron. O fato de a Aramco e o Estado saudita obterem a mesma nota evidencia os estreitos vínculos entre a empresa e o Reino do deserto.

A Moody's informou que a firma alcançou em 2018 uma produção de 13,6 milhões de barris de petróleo por dia, e que seu faturamento líquido foi de 255,3 bilhões de dólares (988,5 bilhões de reais). A Fitch, por sua vez, detalhou que os lucros antes de interesses, impostos, depreciação e amortização (EBITDA, na sigla em inglês) foi de aproximadamente 223,5 bilhões de dólares (865,3 bilhões de reais).

O lucro líquido da petroleira estatal superou não só o de grandes empresas internacionais, como Apple e Facebook — 229,9 e 85,4 bilhões de reais, respectivamente —, como também equivale a quatro vezes o lucro conjunto das 163 empresas registradas na Bolsa saudita, segundo a Bloomberg.

Em seu relatório, a Fitch destacou “a alta produção, as vastas reservas, os baixos custos de produção e o conservador perfil financeiro” da companhia, mas observou que a Aramco não obteve uma nota mais alta devido aos vínculos entre a empresa e o Estado e às regulações às que está submetida em questões de produção, impostos e dividendos.

Rehan Akbar, analista da Moody's, salientou que “a Aramco tem muitas características das empresas qualificadas como Aaa — a categoria mais alta —, com uma dívida mínima em relação ao fluxo de caixa, uma produção em grande escala, liderança no mercado e acesso a uma das maiores reserva de hidrocarbonetos da Arábia Saudita”. Mas sua nota ficou em A1 “devido aos estreitos vínculos entre o Governo e a empresa”, acrescentou o analista.

Esta dependência, segundo a análise, afeta imediatamente o quanto a petroleira estatal lucra por barril. Devido à carga fiscal a que é submetida — quase 50% —, em 2018 a Aramco arrecadou cerca de 100 reais por barril, enquanto empresas não estatais, como Royal Dutch Shell e a francesa Total, ganhavam 143 e 117 reais por barril, respectivamente.

Ações em Bolsa

Sobre os planos da Aramco de lançar ações na Bolsa em 2021, a Fitch afirmou que, se isso ocorrer, não terá um “grande impacto” na posição financeira, embora deva gerar uma “maior transparência” e “possivelmente” traga maior autonomia.

O príncipe herdeiro da Arábia Saudita e homem forte do regime, Mohamed bin Salman, anunciou em 2016 o plano de vender 5% da Aramco através de uma abertura de capital em Bolsas locais e internacionais — uma venda que, segundo suas previsões, colocaria o valor conjunto da empresa em dois trilhões de dólares (7,75 trilhões de reais, pelo câmbio atual) ou mais. Especialistas independentes, entretanto, duvidaram dessa avaliação. A privatização parcial do gigante petroleiro era o elemento central das reformas para reestruturar a economia do país e reduzir sua dependência dos dividendos do petróleo.

A prevista emissão de bônus da Aramco, por sua vez, tem como objetivo financiar a compra de 70% da empresa petroquímica Sabic, com um custo aproximado de 265 bilhões de reais. A Sabic é a maior companhia com ações na Bolsa saudita em termos de valor de mercado, com um faturamento líquido superior a 21,7 bilhões de reais, segundo a Bloomberg.

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

¿Tienes una suscripción de empresa? Accede aquí para contratar más cuentas.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.