“O risco de uma terceira recessão na Europa é muito real”

Eichengreen, o historiador econômico de maior prestígio nos Estados Unidos, diz que é complicado encontrar outra região onde a situação econômica não seja decepcionante

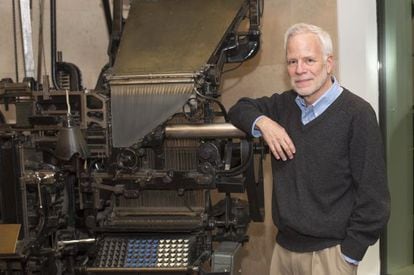

Barry Eichengreen é professor de Economia e Ciência Política na Universidade de Berkeley. Especialista em mercado de divisas, é o historiador econômico de maior prestígio nos Estados Unidos. Visitou recentemente a Espanha para dar uma conferência no Instituto Figuerola de História e Ciências Sociais.

Pergunta. Está otimista com a situação econômica mundial?

Resposta. É difícil estar otimista neste momento. Excetuando os Estados Unidos, que estão se saindo relativamente bem, e o Reino Unido, é complicado encontrar outra região do mundo onde a situação econômica não seja decepcionante.

P. Acha possível que a Europa caia em uma terceira recessão?

R. Sim, esse risco existe. Até na Alemanha há uma desaceleração da atividade. A deflação na Europa não é um problema de médio prazo, mas já está aqui. As medidas que estão sendo adotadas para combatê-la, com estímulos fiscais pelos Governos e estímulos monetários pelo Banco Central Europeu (BCE) são poucas e talvez estejam chegando muito tarde. Para enfrentar a deflação são necessárias decisões mais traumáticas, mas a Europa não está organizada para isso, sua estrutura não permite atuar da forma decidida que a situação requer. O risco de uma terceira recessão, acompanhada de um ambiente deflacionista, é muito real e preocupante.

P. Em que medida o empenho da Alemanha pela austeridade está por trás dessa debilidade?

R. Um dos problemas da crise é que a Alemanha teve um diagnóstico distinto dos problemas. Não admitiram que se adotasse uma política de mão dupla: por um lado incentivar a oferta através de reformas estruturais; e por outro facilitar a demanda mediante mais gasto público. Os alemães não acreditam em uma demanda maior. Entretanto, sua posição se enfraqueceu nos últimos meses, porque sua economia também está mais fraca e porque as facções contrárias à austeridade em outros países estão ganhando força. A Comissão Europeia, por exemplo, permitiu à Itália e à França certa margem com o déficit. A Alemanha não gostou da decisão, mas não pôde fazer muita coisa para mudá-la.

P. Atravessamos uma fase bipolar quanto às políticas monetárias. Os Estados Unidos começam a retirar liquidez do sistema, enquanto a Europa acelera a aplicação dos estímulos. Que consequências essa situação pode trazer?

“Tudo o que o BCE precisa para convencer a Alemanha é tempo””

R. Em primeiro lugar, é lógico que as políticas dessas economias são diferentes porque suas perspectivas de crescimento também o são. Dito isso, devo alertar que as consequências desse mundo bipolar são duas. Em primeiro lugar, há um impacto nas taxas de câmbio. Nos últimos meses já vimos uma depreciação do euro frente ao dólar. Acredito que a moeda europeia tende a cair mais se não forem cumpridas as expectativas do mercado, ou seja, se o Federal Reserve (Fed) elevar as taxas antes do tempo ou se o BCE prosseguir com seu programa de compra de ativos. Eu ficaria surpreso se algum deles saísse desse roteiro. A segunda consequência é que o mercado bancário mundial tem o dólar como referência. A retirada de estímulos do Fed não poderá ser compensada pelas injeções do BCE e o sistema precisará de mais liquidez. prevejo mais turbulências nos mercados emergentes.

P. O que aconteceria se o BCE ativasse um Quantitative Easing como o do Fed?

R. O principal requisito é que passe o tempo. Nem mesmo uma recessão na Alemanha faria seus líderes mudarem de opinião de agora. O BCE tem um mapa de rota, dará pequenos passos na compra de ativos até chegar a adquirir um número muito reduzido de bônus públicos em 2015. Isso deveria servir para afastar da mente dos alemães o medo da hiperinflação. Mas insisto, o problema agora não é a inflação, mas a deflação e para combatê-la é preciso tomar decisões radicais como as do Banco do Japão. O BCE não é capaz de fazê-lo porque tem um conselho muito grande e não quer se indispor com a opinião pública alemã. É como um grande tanque que tem uma enorme dificuldade de mudar de direção.

P. Ainda há muita liquidez no sistema. Há risco de alguma bolha estourar?

R. Algumas Bolsas, sobretudo nos Estados Unidos, subiram muito em um ambiente onde, embora haja crescimento, este não é exagerado. Além disso, no mercado imobiliário de Reino Unido, China ou em algumas áreas dos Estados Unidos como a Califórnia, os preços estão em níveis próximos ao que estavam no início da crise. Se as taxas subirem antes do previsto algumas dessas bolhas podem estourar. A boa notícia é que os reguladores estão atentos e tomaram medidas. Isso quer dizer que embora essas bolhas se desinflem e causem problemas, eles não serão tão graves como em 2007.

P. De quando em quando volta ao mercado a possibilidade de uma guerra de divisas. por quê? Acredita que já estamos imersos em uma dessas guerras?

R. Nas economias desenvolvidas não há uma guerra de divisas. Japão, Europa e Estados Unidos querem que as taxas de juros continuem baixas para estimular suas economias. A inflação no momento não é um problema e baixam taxas com o consequente enfraquecimento de suas moedas. Se todos fazem isso ao mesmo tempo não há movimentos agressivos no mercado de divisas. Acredito que isso é sadio e construtivo. O problema vem para outro grupo de países como os emergentes. Eles não podem baixar as taxas porque têm problemas inflacionários, sistemas financeiros mais frágeis e bancos centrais com menos credibilidade que os dos países desenvolvidos. Isso se traduz em moedas muito fortes para suas necessidades.

“Não vejo uma guerra de divisas entre as economias desenvolvidas”

P. Onde pode desembocar a montanha russa em que embarcou o rublo?

R. A situação financeira do país vai de mal a pior. A Rússia está prestes a impor controles de capital e de taxas de câmbio. Perdeu-se a confiança em sua economia e a tentação é levar o dinheiro para fora do país. Vários fatores somados levaram a essa situação: as sanções, a política errática do Governo e a queda dos preços da energia.

P. Você é historiador. Com a perspectiva dada pelo tempo, foi um erro lançar o euro sem uma união política e fiscal?

R. É fácil acertar quando se revisa o passado. À sua pergunta respondo que sim, foi um erro criar uma união monetária sem união bancária e política. Isso já não tem remédio e o importante agora é que o euro funcione. Os passos para a união bancária são positivos. Entretanto, devem vir acompanhados de uma maior integração fiscal e de mudanças políticas como a eleição direta do presidente da Comissão Europeia. Não deve haver acordos nos bastidores para escolher os representantes.

P. Como será o mundo posterior à crise?

R. Acredito que deve haver um debate a respeito de quanto Governo necessitamos para ter uma sociedade mais justa e um funcionamento econômico mais adequado. Nos Estados Unidos muitos pensamos que o Governo deveria ser mais forte, com menos limitações, para proporcionar um melhor sistema de saúde e educacional ou um maior investimento em infraestrutura. No caso europeu talvez se necessite de um Governo menor, mas mais eficiente. Também devemos debater se as reformas e a regulação financeira são suficientes para garantir que não vamos ter uma crise como a que acabamos de deixar para trás. Espero que as reformas nesse sentido não tenham terminado.

P. Uma das consequências da crise foi o aumento da desigualdade. O que poderia ser feito para reduzi-la?

R. Eu diria que foi uma das consequências da crise, mas também uma de suas causas. Medidas diferentes poderiam ser tomadas para corrigir a desigualdade de acordo com o país. Nos Estados Unidos terão utilizar a política fiscal: os ricos quase não pagam impostos. Na Europa o que se precisa é gerar crescimento econômico.