Multa de 3,4 bilhões de dólares a cinco bancos por manipular taxas de câmbio

EUA, Reino Unido e Suíça castigam UBS, Citigroup, JP Morgan, RBS e HSBC

Em uma nova ação multimilionária dos reguladores contra os excessos dos bancos, os grandes conglomerados financeiros globais UBS, Citigroup, JP Morgan, Chase, HSBC e Royal Bank of Scotland foram punidos em cerca de 3,4 bilhões de dólares (8,68 bilhões de reais) pelas agências de regulamentação financeira nos Estados Unidos e Reino Unido. Os bancos são acusados de terem conspirado durante quase seis anos para conseguir manipular as taxas de câmbio das divisas e assim lucrar em cima das operações confiadas por seus próprios clientes.

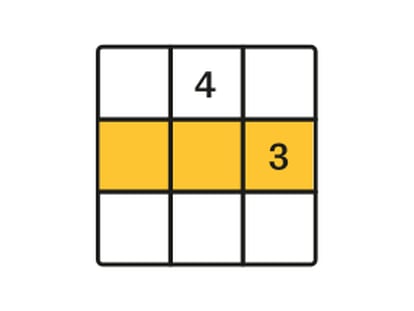

Os cinco bancos afetados deverão pagar coletivamente 1,4 bilhão de dólares (3,58 bilhões de reais) à agência de supervisão do mercado de futuros nos EUA (CFTC, pela sigla em inglês) e 1,75 bilhão (4,47 bilhões de reais) à autoridade que regula a conduta do setor financeiro no Reino Unido (FCA), neste caso a maior já imposta na história. A estas duas quantidades deve ser somada uma sanção de 800 milhões (2 bilhões de reais) imposta pela agência supervisora suíça (Finma) ao grupo de entidades afetadas. Estas sanções, em qualquer caso, poderiam crescer e ampliar para mais bancos, porque há outros expedientes abertos.

A conduta irregular aconteceu entre janeiro de 2008 e outubro de 2013. O UBS é o mais castigado até agora, com 800 milhões de dólares. O Citigroup recebe a segunda maior sanção, tendo que pagar à CFTC uma multa de 668 milhões. É uma quantidade próxima à paga pelo JP Morgan, com 662 milhões. A reprimenda às grandes entidades britânicas situa-se também nesse nível, de acordo com o detalhe publicado, com 634 milhões no caso do RBS e 618 milhões do no HSBC.

As investigações abertas ainda podem render novas multas

As agências reguladoras nos EUA e Reino Unido acusam estas cinco entidades globais de não terem aplicado os controles internos necessários para evitar que seus operadores pusessem os interesses do banco à frente do de seus clientes, aproveitando as falhas e debilidades do sistema para criar grupos sob nomes como “os três mosqueteiros” ou “a Equipe A” a fim de trocar dados que depois eram usados para definir as estratégias da entidade neste negócio.

O mercado de divisas está avaliado em 5,3 trilhões de dólares. Cerca de 40% é negociado em Londres e 20% nos EUA. Os operadores destas grandes entidades estabelecem as taxas de câmbio que ao longo do dia servem de referência para que o resto dos atores do mercado possam executar suas transações com divisa estrangeira, em uma cesta que inclui as dez principais moedas do mundo. Por isso as medidas de controle interno dos bancos são tão importantes, como aconteceu no caso do Libor.

O Banco da Inglaterra anunciou que Matin Mallett abandona o cargo de supervisão do mercado de câmbio, porque estava sabendo que os operadores dos bancos estavam cometendo uma série de irregularidades e não fez o necessário para evitar que a manipulação acontecesse. Tampouco deu indicações sobre o problema, apesar de sentir-se incomodado com esta conduta. Mark Carney, governador do Banco Central do Reino Unido, aceitou as críticas contra a entidade.

Barclays negocia um acordo com as diferentes autoridades

Conflito de interesse

Aitan Goelman, diretor da CFTC, destacou a importância de que empresas e qualquer pessoa que faz uma transação com divisas “confiem nestas referências”. “O mercado só funciona se as pessoas confiarem que o processo para fixá-las é justo e não pode ser corrompido pela manipulação”, reitera o supervisor dos EUA. O agente regulador britânico insiste, neste ponto, que a falha dos bancos foi “evidente” na hora de evitar os conflitos de interesse.

Em sua ação também afirma que foram ignoradas as regras de confidencialidade nestas operações, ao compartilhar entre eles informações sobre as atividades dos clientes que permitiram avançar no jogo, “uma conivência que era prejudicial para os clientes e o conjunto do mercado”. “Estas falhas permitiram aos operadores desses bancos atuar de uma maneira inaceitável”, indica a FCA em seu comunicado.

Os operadores das entidades alteraram durante anos as cotações

As agências reguladoras não discutem que os grandes atores do mercado de divisas tentem encontrar uma fórmula que lhes permita limitar o risco das ordens que são dadas pelos clientes. Mas considera “completamente inaceitável” que os bancos tentem manipular as taxas de câmbio de referência e pulem as ordens automáticas para limitar, assim, as perdas. Esta conduta, conclui, “termina em detrimento potencial de certos clientes e participantes”.

Primeira rodada

As multas a JP Morgan e Citigroup superam o 1 bilhões de dólares

Trata-se da primeira série de sanções. Na semana passada, os dois bancos norte-americanos multados indicaram que o acordo era iminente, quando o JP Morgan admitiu publicamente aos investidores que estava sendo objeto da investigação. Na época, mencionou também o Departamento de Justiça como parte da ação, por isso a soma poderia ser muito maior. O Federal Reserve também acaba de anunciar que está no caso. O Citigroup comunicou gastos adicionais de 600 milhões no terceiro trimestre especificamente por este caso.

Na verdade, calcula-se que havia uma dezena de grandes bancos cujas práticas estavam sob exame por vários supervisores, entre eles Bank of America. O segundo banco por ativos dos EUA revisou na última sexta-feira suas contas para incluir gastos extraordinários de 400 milhões, antecipando os custos legais deste expediente. Foi um montante suficiente para converter seu lucro de 170 milhões em perdas de 230 milhões. O Barclay´s decidiu no último momento se desprender do grupo porque prefere negociar em bloco com todas as agências reguladoras.

Desde que começou a investigação, há um ano, foram despedidos cerca de trinta operadores nos setores de dividas destes bancos. Neste momento, não existe uma ação criminal contra os funcionários nem diretores das entidades. Para isso, devem existir provas específicas que suportem a acusação de que havia uma intenção clara de cometer fraude. É algo que não pode ser provado no caso dos pacotes de dívida hipotecária tóxica.