Tempos duros no Golfo

Os preços do petróleo colocam em risco os investimentos das monarquias árabes

Os árabes do Golfo terão de abaixar a bainha de suas jelabas [túnicas típicas árabes]. A persistência dos baixos preços do petróleo estão obrigando seus governos a reavaliar tanto os subsídios de energia, uma das bases do generoso Estado de bem-estar que oferecem, como os grandes investimentos com os quais estimulam as economias locais. Até agora um colchão de reservas financeiras lhes permitiu manter, com pequenos ajustes, seu invejável nível de vida. A necessidade de realizar mudanças estruturais se chocam com o temor de desestabilizar o único local do Oriente Médio que não está em chamas.

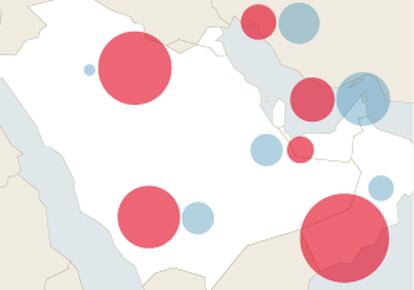

A queda do barril de óleo cru —dos 115 dólares que chegou a ser cotado em junho de 2014 a meros 50 neste mês de novembro— representou um duro impacto para os seis integrantes do Conselho de Cooperação do Golfo (CCG). Ainda que haja diferenças entre eles, Arábia Saudita, Bahrein, Emirados Árabes Unidos (EAU), Kuwait, Omã e Catar obtêm entre 60% e 90% de suas receitas dos hidrocarbonetos. No caso da Arábia Saudita, o peso pesado da península Arábica e o maior exportador de petróleo do mundo, isso se traduziu em 21,6% de déficit orçamentário este ano.

“Para esses países, a queda dos preços representou grandes perdas nas receitas, que se elevam à surpreendente cifra de 360 bilhões de dólares apenas em 2015”, afirmou Masood Ahmed, diretor do departamento de Oriente Médio e Ásia Central do Fundo Monetário Internacional (FMI), ao apresentar o último relatório sobre Perspectivas Econômicas para o Oriente Médio e Ásia Central em meados de novembro em Dubai.

Apesar disso, a Arábia Saudita continua insistindo em aumentar a produção para defender a cota de mercado e abandonou seu papel de “banco central do petróleo”, que a levava a reduzir a extração para manter os preços. Segundo os analistas, o país armazena quantidades recorde de óleo cru devido à queda da demanda. Suas exportações caíram para 6,99 milhões de barris diários em agosto diante dos 7,28 milhões do mês anterior, enquanto suas reservas aumentaram para 326,6 milhões, um número sem precedentes desde 2002, segundo o site da Iniciativa Conjunta de Dados de Petróleo (JODI), com sede em Riad.

O FMI, várias agências de qualificação de riscos e alguns grandes bancos alertaram para a necessidade de que as petromonarquias realizem reformas fiscais para segurar o déficit e preservar as reservas financeiras acumuladas durante os anos de bonança. O problema não é só que o barril de petróleo perdeu 60% de seu preço, mas a falta de indicadores de recuperação em curto ou médio prazo. Esse organismo estima que chegará aos 63 dólares em 2020. A Agência Internacional da Energia, por sua vez, considera em seu último relatório que, nessa data, seria possível chegar aos 80 dólares, à medida que a oferta e a demanda se ajustem. Qualquer que seja o caso, estão longe dos níveis de 2014.

Essa perspectiva “está enfraquecendo o crescimento e aumentando o riscos na região”, adverte o FMI. Até o momento, os governos do CCG recorreram a seus depósitos nos bancos locais, a suas reservas financeiras, e até ao endividamento (Riad e Doha emitiram bônus) para continuar a arcar com os faustosos programas de gastos públicos com os quais as respectivas famílias reais mantêm a paz social. Mesmo assim, o organismo internacional calcula que seus déficits ficarão em torno de uma média de 13% do PIB este ano e sugere que terão de fazer esforços para controlar o gasto, reformar os preços da energia e ampliar as fontes de receita não relacionadas com o petróleo.

Medidas de contenção

No exercício em curso, só Omã, cuja economia é uma das mais modestas do CCG, reduziu seus gastos com defesa e protegeu seus investimentos de capital. O Governo de Bahrein, preso a uma crise política e social desde 2011 pelos protestos da maioria xiita contra o monopólio de poder pela família real (sunita), anunciou um corte no orçamento equivalente a 3,5% do PIB, mas não marcou datas para isso. O Kuwait, o mais dependente do petróleo e também o que tem maior liberdade política, reduziu os gastos correntes não essenciais. Enquanto isso, o Catar mantém seu investimento público limitado e Abu Dhabi freou as transferências de capital a suas empresas estatais.

No caso da Arábia Saudita, o FMI disse que seus planos fiscais não são suficientemente transparentes. A agência de qualificação financeira Standard & Poor’s rebaixou o país no fim de outubro a um nível, “A+”, a nota de longo prazo devido a seu déficit. A medida provocou uma reação irada no Reino do Deserto, onde economistas e executivos de destaque questionaram a ênfase excessiva na queda do petróleo diante dos fundamentos. “A economia saudita vem crescendo de forma sustentada durante os últimos cinco anos e demonstra que vai seguir por esse caminho apesar da perspectiva global desalentadora e da queda dos preços do petróleo”, declarou Sami Al-Nwaisir, presidente da Al Sami Holding Group, citado pelo Arab News.

O tom do debate é uma indicação do que está em jogo. A maioria dos analistas concorda em destacar que os governos do CCG têm dificuldades de cortar gastos devido às altas expectativas de bem-estar de suas populações e à instabilidade política da região. Com o agravante de que dois milhões de jovens vão se incorporar ao mercado de trabalho antes de 2020, sobretudo na Arábia Saudita, e o FMI não vê possibilidades de emprego para 570.000 deles. Isso levará o índice de desemprego dos 12,75% atuais a 16%, apesar de depender de 20 milhões de imigrantes, em sua maioria trabalhadores pouco qualificados vindos da Ásia.

O petróleo que mina sob as areias do deserto arábico acostumou seus habitantes a água, energia elétrica e combustíveis altamente subvencionados, educação e saúde gratuitas, ajudas para o casamento, terrenos sobre os quais construir as casas, empréstimos a juros baixos para construí-las e até há pouco tempo um posto de trabalho garantido no setor público. Tudo isso sem pagar impostos e com bônus ocasionais (com a chegada ao trono de um novo governante ou para acalmar tensões sociais durante a primavera árabe), perdão de dívidas e até convites para acompanhar sua equipe de futebol a uma final, como foi oferecido pelo herdeiro de Dubai a 400 compatriotas para animar o Al-Ahli na China.

Alguns desses países começaram a chegar a bom termo quanto à sangria das subvenções energéticas. Os Emirados Árabes desregulamentaram no verão passado o preço dos combustíveis e Abu Dhabi, um dos emirados dessa federação, aumentou desde janeiro as tarifas de água e eletricidade. O Kuwait, por sua vez, retirou este ano as subvenções ao diesel e ao querosene. Bahrein aumentou o preço do combustível para usos industriais. São medidas inusitadas em uma região em que a abundância de ouro negro fez com que várias gerações crescessem convencidas de que a energia barata é um direito de berço, e um litro de água é mais caro do que o da gasolina.

A Arábia Saudita vai gastar este ano cerca de 52 bilhões de dólares com a subvenção do consumo de energia de seus 30 milhões de habitantes (8% do PIB), segundo o Samba, um dos principais bancos do país. Esse número se torna insustentável com os níveis atuais de déficit. Segundo os dados disponibilizados pelo FMI, a esse ritmo de gastos, e se nada for feito, o país acabaria com suas reservas financeiras em cinco anos.

Talvez por isso que o ministro do Petróleo, Ali Naimi, tenha admitido em outubro passado que estavam “estudando” um corte a esses subsídios. Era a primeira vez que o ministro veterano (está há 20 anos à frente da pasta mais importante do reino) mencionava essa possibilidade em público, ainda que logo tenha tentado reduzir a importância de suas palavras dizendo que por hora não seria urgente. Mas se a Arábia Saudita não pensa em alterar os preços da energia nem em estabelecer impostos (só os Emirados Árabes parecem estar considerando seriamente a introdução de um IVA e um imposto sobre sociedades), como vai responder ao desafio da queda de receita e do aumento da população?

Os analistas voltaram a vislumbrar a experiência das crises de 1981 e 1986. Se isso serve de guia, os cortes serão feitos nas chamadas capex, ou investimentos em bens de capitais, ou seja, aquelas que melhoram a capacidade produtiva, e não no delicado terreno dos subsídios ao consumo. O Governo saudita já indicou que vai reduzir os gastos com infraestrutura no orçamento de 2016. Além isso, este já não incluirá os bônus que, devido à ascensão ao poder do rei Salman, foram distribuídos no início do ano entre os cidadãos do reino.

“Em geral, há um maior escrutínio dos projetos, está se tentando reduzir os gastos. O Governo saudita recebeu instruções de buscar aprovação para qualquer novo desembolso e sofre uma grande pressão para reduzir custos”, assegura Robin Mills, especialista em assunto de energia e autor de The Myth of the Oil Crisis [O mito da crise do petróleo, não publicado no Brasil]. Mills afirma que “alguns dos projetos de baixa prioridade foram parados ou retardados”.

Projetos parados

Entre eles está a Cidade Econômica Rei Abdullah, uma das quatro anunciadas em 2005 para fazer frente à escassez de moradia para as novas gerações de sauditas; os numerosos estágios incluídos nos planos para oferecer alternativas de lazer aos jovens; e a expansão do metrô de Riad, uma obra liderada pela empresa espanhola FCC. Fontes dessa empresa desmentem, no entanto, qualquer mudança de planos. “Não paramos nada, foram mantidos o projeto e os prazos”, afirmam, ao mesmo tempo em que dizem que os pagamentos têm sido recebidos com pontualidade. Outra questão é o adiamento de uma segunda fase do metrô que ainda não foi licitada. Uma resposta similar vem de Pablo Vázquez, o presidente do consórcio espanhol que está construindo o trem de alta velocidade AVE para Meca. Em sua opinião, trata-se de um projeto “muito estratégico” que previsivelmente estará protegido diante de possíveis cortes. Não obstante, Vázquez afirma que “em médio prazo é indubitável que o impacto sobre o orçamento dos baixos preços do petróleo nos afetará de duas formas: parte do pagamento da obra é em riais sauditas e, se continuar assim, a moeda se desvalorizará diante do euro. Por outro lado, é mais difícil que um cliente com apertos orçamentários queira ampliações (novos ramais ou mais trens, por exemplo) do que foi inicialmente acordado”.

“Se a Arábia Saudita realmente tivesse problemas graves, isso significaria que os demais exportadores estariam arruinados e não é o caso”, relativiza Amir-Hadi Tabdili Partovi, fornecedor de matérias-primas que trabalha na região, que assegura também que há muita especulação interessada em torno do preço do petróleo. Da mesma forma, Tabdili Partovi afirma que, além das enormes reservas em relação a sua população, o reino “conta com 670 bilhões de dólares” em seu fundo soberano.

Mesmo assim, a postergação de algumas obras de infraestrutura e o corte dos gastos públicos começaram a comer as economias do setor privado, onde se vê recessão. Segundo a agência de informação econômica Bloomberg, o Governo saudita está atrasando os pagamentos e algumas empresas estão demorando pelo menos seis meses para receber. Além disso, também tenta reduzir os valores de alguns contratos já fechados. Em círculos petroleiros persiste a preocupação de que um agravamento da crise econômica possa causar instabilidade social e debilitar a monarquia, já atolada em uma questionável guerra no Iêmen. “Estamos ainda longe disso. [O petróleo baixo] está afetando a economia. Se não se paga os empreiteiros, o que já está ocorrendo, e se se atrasa os pagamentos, haverá um impacto no setor privado. Mas instabilidade? Estamos ainda longe disso”, destaca Mills.

O Governo quer transmitir tranquilidade. O reino vai continuar investindo em seu setor de gás e petróleo, como explicou o príncipe Abdulaziz Bin Salman, vice-ministro saudita de Petróleo e um dos filhos do rei, em uma conferência recente sobre energia em Doha (Catar). A argumentação oficial é a de que os cortes de investimentos que estão ocorrendo em outros países vão afetar a produção, especialmente fora da OPEP, o que porá em risco a segurança do abastecimento e encarecerá os preços no prazo de um ou dois anos, justificando assim a política saudita de aguentar suas posições apesar de tudo.